حبارات يكتب: لماذا لم تكن لدينا أزمة سيولة ما قبل 2011 م وخلال الأعوام 2012 ، 2013 و 2014 م ؟

كتب: نورالدين حبارات المهتم بشأن الاقتصادي مقالاً قال فيه:

كما هو معروف قبل العام 2011 م لم تكن لدينا أزمة سيولة رغم إن الثقافة المصرية لدى معظم المواطنين أنداك ضعيفة فجل التعاملات بينهم تتم نقداً أي بالكاش وبمبالغ كبيرة ، كما إن أدوات الدفع البديل نادر ما يتم التعامل بها ، بل الصك المصدق لا يتم اللجوء إليه إلا في حالات الشراء من المؤسسات والشركات الحكومية التي تلزمها قوانينها ولوائحها المالية بذلك .

فياتُرى ما هي الأسباب وراء ذلك؟ الحقيقة الأسباب عديدة رغم إن النظام المصرفي لم يكن متطورا بل مترهل وأغلب نشاطاته ترتكز على إيداع وصرف الرواتب والسلف الاجتماعية .

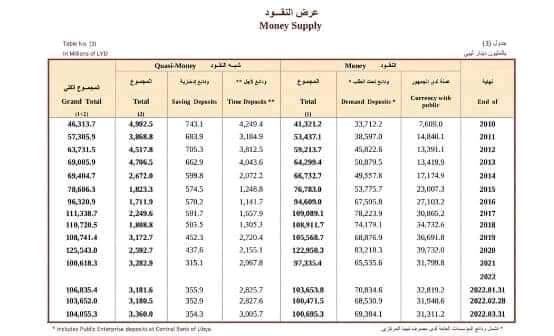

كما أن نظرة غالبية المواطنين إلى التعامل بسعر الفائدة بإنه فعل ربوي محرم وفق لأحكام الشريعة الإسلامية والدليل لم تتجاوز حجم الودائع الأجلة والإدخاربة في نهاية 2010 م ما قيمته 5.000 مليار دينار مقارنة بحجم الودائع تحت الطلب التي ناهزت من 33.700 مليار دينار .

في حين لم نتجاوز قيمة العملة لدى الجمهور في ذات التاريخ ما قيمته 7،610 مليار دينار فقط ( مرفق صورة لعرض النقود خلال الفترة من 2010 حتى نهاية مارس 2022 م ) .

وعليه يمكن لنا وبإيجاز تلخيص أسباب ومبررات ذلك في الأتي: 1- حالة الإستقرار العام الذي شهدته البلاد ما شجع المواطنين على إبقاء مدخراتهم بالمصارف بدلاً من الإحتفاظ بها بمنازلهم درء لمخاطر تعرضها للسرقة والسطو أو حتى تجنباً لإنفاقها .

2- العمل بنظام سعر الفائدة منح المصارف أنداك مساحة أو هامش من الحركة ولو بسيط في خلق الائتمان أو النقود.

Money Creation .3- ضبط ومحدودية الإنفاق العام ، فمثلاً فاتورة المرتبات حتى نهاية 2010 م لم تتجاوز حاجز 7.500 مليار دينار و في المقابل كان هناك إرتفاع كبير في الإيرادات النفطية التي تصاعدت منذ 2002 م حتى بلغت ذروتها في يوليو 2008 م عندما ناهزت أسعار النفط حاجز 150 دولار للبرميل وبكميات إنتاج يومي تقدر ب 1.600 مليون برميل ، ورغم إن الأسعار تراجعت خلال العام 2009 م إلا انها عاودت الصعود في 2010 م وأستقرت فوق حاجز 100 دولار تقريباً حتى مطلع 2014 م .

4- إرتفاع حصيلة الايرادات السيادية من ضرائب وجمارك ورسوم خدمات وفوائض شركات عامة ، حيث هذا النوع من الايرادات كان ملزم بالمساهمة بما نسبته %70 في تمويل النفقات التسييرية ( البالي الأول و التاني ) حيث قدرت قيمة هذه الإيرادات في ميزانية 2010 م ب 7،000 مليار دينار .

5- ضبط الدين العام الذي كان لا يشكل شيء من قيمة الناتج المحلي للبلاد و جله لم يكن دين مصرفي بل إلتزامات مالية على الخزانة العامة لصالح صندوق الضمان الاجتماعي وغيرها من جهات .

6- الإلتزام بمبداء توازن الميزانية أي الصرف في حدود الإعتمادات المالية المخصصة وعدم تجاوزها والعمل على تجنيب أي زيادة في الإيرادات النفطية عن قيمة الإيرادات المعتمدة بالميزانية وإحالتها إلى حساب المجنب أو الإحتياطي العام .

7- إنخفاض معدلات التضخم بسبب قوة الدينار الليبي الذي أستقر عند 1.40 أو أقل من ذلك حتى في السوق الموازي ، فقيمة 500 دينار كانت تكفي لسد إحتياجات المواطنين لمدة شهر .

8 – إستمرار عمليات فتح الإعتمادات المستندية دون توقف وبالسعر الرسمي نطراً لتدفق النقد الاجنبي وتوفره مع تدفق ايرادات النفط .كما يجب التذكير و بإيجاز إن السيولة ظلت متاحة حتى 2012 م رغم إرتفاع الانفاق العام الذي تجاوز حاجز 50.000 مليار دينار وذلك بسبب إستمرار الطفرة النفطية وتوسع المركزي في إستخدامات النقد الأجنبي لكافة الأغراض ( إعتمادات مستندية وحوالات شخصية ) دون أي قيود ، حيث بلغت قيمة هذه الإستخدامات خلال هذا العام أي (2012) قرابة 40.749 مليار دولار .

كما ظلت السيولة متاحة حتى خلال العام 2013 م الذي شهد توقف لأغلب إنتاج النفط في نصفه التاني وذلك لسببين: الأول لإرتفاع حصيلة الإيرادات النفطية التي ناهزت من 40.000 مليار دولار مستفيدة من إرتفاع الأسعار، والسبب التاني إستمرار توسع المركزي في إستخدامات النقد الأجنبي دون أي قيود حيث بلغت قيمة هذه الإستخدامات 46.599 مليار دولار .

كما أن السيولة ظلت متاحة أيضاً حتى خلال العام 2014 م رغم إستمرار توقف تصدير النفط وإنخفاض إيراداته إلى قرابة 16 مليار دولار فقط وإستمرار الدولار عند 1.40 لماذا ؟لإن المركزي سحب من الإحتياطي العام للحكومة ( الأموال المجنبة ) لتمويل الميزانية العامة ، ومن جهة أخرى أستمر توسعه في إستخدامات النقد الأجنبي لكافة الأغراض التي ناهزت قيمتها من 38.911 مليار دولار وذلك عبر السحب من إحتياطيه الأجنبي .

لكن مع نهاية العام 2015 م ومع تردي الوضع الأمني وإنقسام مؤسسات الدولة وعلى رأسها المركزي فضلاً عن إنهيار إيرادات النفط وإستمرار توقفه ما أدى إلى تفاقم العجز في الميزانية والدين العام من جهة وفرض المركزي لقيود صارمة على إستخدامات النقد الأجنبي وذلك بعد أن أستنفذ جزء كبير من إحتياطياته إضافة إلى سريان القانون رقم (1) لسنة 2013 م بشأن حظر الفوائد الربوية .

كل هذه الأسباب مجتمعة كانت كفيلة بإندلاع أزمة سيولة أنذاك هي الأسواء منذ عقود وذلك بعد أن بلغت قيمة العملة لدى الجمهور في نهاية 2016 م قرابة 27.000 مليار دينار أي ما يعادل أربعة أضعاف حجمها في نهاية العام 2010 م لتلقي بظلالها سلباً على الأوضاع المعيشية للمواطنين وتفاقم معاناتهم حتى يوما هذا رغم إنخفاض حدتها .