كتب الخبير الاقتصادي “منذر الشحومي” مقالاً: خيارات مصرف ليبيا المركزي في غياب سياسة مالية واقتصادية رشيدة،، أزمة السياسة النقدية في ظل غياب التنسيق المالي

تمر ليبيا بظروف اقتصادية معقدة تجعل مصرف ليبيا المركزي في مواجهة تحديات استثنائية. فعندما تغيب سياسة مالية واقتصادية رشيدة للحكومة، يجد المصرف المركزي نفسه مضطرًا لاتخاذ إجراءات دفاعية للحفاظ على استقرار العملة والاقتصاد، هذه الوضعية ليست حكرًا على ليبيا؛ فقد شهدت دول أخرى غنية بالموارد مثل فنزويلا ونيجيريا وأنغولا والعراق أخطاءً جسيمة في السياسات النقدية عندما اختل التناغم بين النقدي والمالي. في هذا المقال نستعرض بتحليل عميق خيارات المصرف المركزي الليبي حاليًا، ونستقي الدروس من تجارب تلك الدول.

دروس من التجارب الدولية: أخطاء السياسات النقدية في ليبيا وفنزويلا ونيجيريا وأنغولا والعراق

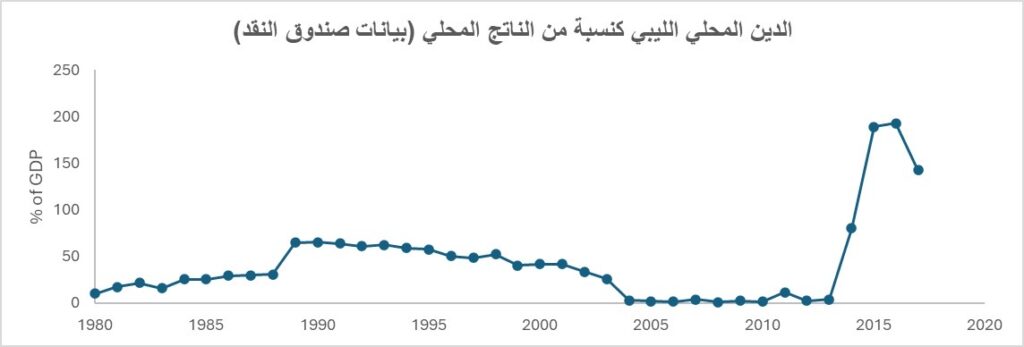

ليبيا: عانت ليبيا خلال العقد الماضي من سوء إدارة نقدية في ظل الصراع السياسي. حافظت لفترة طويلة على سعر صرف رسمي مبالغ في قيمته مدعومًا بإيرادات النفط، مما شجّع على الاستيراد المفرط وأضعف الإنتاج المحلي . بعد تراجع عائدات النفط منذ 2013 وعدم القيام بإصلاح مالي مواكب، لجأت السلطات إلى تمويل العجز عبر احتياطيات النقد الأجنبي؛ أي استخدمت المصرف المركزي لتمويل الإنفاق العام دون ضبط مالي، مما أدى لاستنزاف كبير للاحتياطيات وتدهور في ميزان المدفوعات . زاد الأمر سوءًا انقسام المصرف المركزي بين سلطتين في الشرق والغرب؛ حيث قام شقي المركزي بطباعة العملة وتمويل الإنفاق بالعجز، مضيفًا كتلة نقدية كبيرة دون تنسيق . هذه الخطوات دفعت الأسعار للارتفاع وزادت الضغوط على سعر الصرف، وخلقت سوقًا موازية مزدهرة للعملة الصعبة بسبب شُح الدولار رسميًا. قيود المصرف المركزي على بيع النقد الأجنبي وفتح الاعتمادات المستندية بأسعار تفضيلية عمّقت الفجوة بين السعر الرسمي والسوق السوداء، مما أتاح الفساد و”اقتصاد المحسوبية“؛ إذ استفاد الأقوياء من الحصول على الدولار بالسعر الرسمي وبيع السلع بالسعر الموازي . النتيجة كانت تآكل ثقة الجمهور في النظام المصرفي وإحجام الناس عن إيداع أموالهم بالبنوك، مسببًا أزمة سيولة خانقة .

فنزويلا: تُعد مثالًا صارخًا على مخاطر فقدان استقلالية المصرف المركزي وتمويل الحكومة بطباعة النقود. فبعد سنوات من الإنفاق الحكومي الجامح، أحكمت السلطة السياسية قبضتها على المصرف المركزي بحلول 2007، وشرعت في تمويل العجز المتضخم عبر توسعة جامحة للمعروض النقدي ، أُنهكت احتياطيات فنزويلا الخارجية بشكل خطير، ومع ضخ كميات هائلة من البوليفار دون غطاء، ارتفعت الأسعار بوتيرة انفجارية، تجاوز التضخم 40% في 2013 ثم 100% في 2015 ليدخل خانة التضخم المفرط بعد 2017 ، وبحلول 2018 و2019 سجّل معدل التضخم أرقامًا فلكية (تجاوز 65,000% ثم 19,000% سنويًا) ، وانهارت قيمة العملة بشكل شبه كامل. ساهم أيضًا تثبيت سعر صرف رسمي غير واقعي لسنوات في مفاقمة الأزمة؛ إذ واصلت الحكومة الفنزويلية تحديد قيمة مرتفعة وهمية للعملة فيما كان السوق الموازي يشهد تدهورًا حادًا . هذه الفجوة بين السعرين ولّدت فسادًا وندرةً في السلع، وفقد المواطنون الثقة تمامًا في عملتهم، فلجأوا إلى الدولار الأميركي أو المقايضة لحماية مدخراتهم.

نيجيريا: واجهت نيجيريا أخطاءً مختلفة تمثّلت في اتباع نظام أسعار صرف متعدّد وتمويل مباشر لعجز الموازنة من قبل المصرف المركزي، لعقود، حاولت السلطات النيجيرية تثبيت قيمة النيرا عند مستوى أعلى من قيمتها الحقيقة بدافع الحفاظ على رخص السلع المستوردة، رغم تراجع إيرادات النفط.

نتج عن ذلك اتساع الفجوة بين السعر الرسمي وسعر السوق الموازي، وظهور أسعار صرف متعدّدة أربكت الاقتصاد. في الفترة الأخيرة، قام مصرف نيجيريا المركزي بتمويل الإنفاق الحكومي عبر آلية “طرق وأساليب” (أي سحب على المكشوف يفوق الحد القانوني)، مما ضخ سيولة كبيرة وأجج التضخم . وفقًا لتقرير للبنك الدولي، فإن استمرار سعر الصرف المتعدد والقيود التجارية وتمويل العجز نقديًا أدى إلى إذكاء التضخم وتشويه بيئة الأعمال بشكل حاد في نيجيريا ، وبالفعل تجاوز التضخم السنوي 20% وصار الاقتصاد يعاني من ارتفاع الأسعار وضعف الاستثمار بسبب عدم يقين السياسات، اضطرت الحكومة أخيرًا في 2023 إلى توحيد سعر الصرف والتخلي عن السعر الرسمي المدعوم، مما سبب انخفاضًا كبيرًا في قيمة النيرا دفعة واحدة، لكنه كان اعترافًا بتصحيح ضروري تأخر كثيرًا.

أنغولا: مثّل اقتصاد أنغولا النفطي حالة أخرى من الاعتماد المفرط على سعر صرف مثبت وتمويل سيولة بتوسع نقدي. خلال فترة ارتفاع أسعار النفط، ثبّت البنك الوطني الأنغولي عملة الكوانزا مقابل الدولار، مما خلق وهم استقرار نقدي. لكن مع انهيار أسعار النفط في 2014-2015، انخفضت عائدات التصدير بشكل حاد ولم تُخفض الحكومة الإنفاق بما يتلاءم مع الواقع الجديد، أدى ذلك إلى استنزاف سريع لاحتياطيات النقد الأجنبي في محاولة الدفاع عن الربط الثابت.

بحلول أوائل 2018 اضطرت السلطات تحت ضغط تراجع الاحتياطيات (من 20 مليار دولار إلى 14 مليار خلال 2017) إلى إنهاء الربط الثابت للدولار والسماح للكوانزا بالانخفاض تدريجيًا . ولكن قبل هذا التصحيح المتأخر، كانت السياسة النقدية فضفاضة وضخ المصرف المركزي الأنغولي السيولة لتمويل عجوزات الحكومة، ما فاقم تدهور قيمة الكوانزا. ارتفع التضخم السنوي إلى مستويات قاربت 40% بنهاية 2016 نتيجة تراجع العملة المحليّة ورفع أسعار الوقود (بعد خفض الدعم) واستمرار النمو السريع في الكتلة النقدية . هذا التضخم الجامح أضر بالقوة الشرائية للمواطنين ورفع تكلفة المعيشة بشدة، ولم يبدأ بالانحسار إلا بعد تبنّي أنغولا نظام صرف أكثر مرونة وتشديد السياسة النقدية منذ 2017 فصاعدًا.

العراق: مرّ العراق بتجربتين متباينتين تفيدان في هذا السياق. الأولى فترة التسعينيات تحت العقوبات، عندما كان نظام صدام حسين محرومًا من الإيرادات النفطية وعاجزًا عن الاقتراض، فلجأ إلى طباعة كميات ضخمة من الدينار لتمويل نفقاته وخاصة رواتب موظفي الدولة، كانت النتيجة تضخمًا سنويًا هائلًا بلغ 300% أواخر الثمانينات وتصاعد إلى مئات في المئة خلال التسعينات ، فقد الدينار معظم قيمته، وانخفض سعره في السوق السوداء بشكل حاد ليتجاوز 1000 دينار لكل دولار بينما ظل السعر الرسمي وهميًا عند 3.22 دولار للدينار الواحد ، هذا الفارق الشاسع عبّر عن انهيار الثقة بالعملة المحلية وسحق الطبقة الوسطى التي تآكلت مدخراتها.

في المقابل، نجت العملة المعروفة بـ”الدينار السويسري“ (الطبعات القديمة التي لم تعد تُطبع) في إقليم كردستان من التضخم لأنها لم تكن تخضع للطباعة المستمرة – درسٌ يوضح كيف أن التوقف عن التمويل النقدي يحفظ قيمة العملة. التجربة الثانية للعراق جاءت بعد 2003، حيث اعتمد البنك المركزي العراقي سياسة سعر صرف شبه ثابت (ربط الدينار بالدولار عند حوالي 1200:1) مع بيع الدولار في مزادات يومية لضبط المعروض النقدي، نجحت هذه السياسة نسبيًا في كبح التضخم لسنوات، لكن في أوقات الأزمات (مثل انهيار النفط 2014-2016 أو جائحة كورونا 2020) اضطرت الحكومة لسحب احتياطيات المركزي بشكل كبير أو الاقتراض منه، مما هز الثقة نسبيًا، عام 2020 مثلًا، أدى العجز المالي الضخم إلى تمويله جزئيًا من احتياطيات الدولار، فاضطرّت السلطات إلى خفض سعر صرف الدينار رسميًا بحوالي 22% في نهاية ذلك العام لتخفيف الضغط على الاحتياطي وتفادي الأسوأ، هذا الإجراء – رغم صعوبته على المواطنين – ساعد في منع استنزاف خطير للاحتياطيات. لكنه كشف أيضًا محدودية الخيارات عندما تتراكم الاختلالات: إما تخفيض العملة أو مواجهة انهيار غير منظم.

محدودية أدوات السياسة النقدية في ليبيا

يجد مصرف ليبيا المركزي نفسه اليوم مقيّد اليدين بأدوات محدودة للغاية في إدارة السياسة النقدية، نتيجة عوامل تشريعية ومؤسسية.

أبرز هذه القيود: حظر أسعار الفائدة التقليدية. فقد كانت ليبيا حتى وقت قريب جدًا تمنع قانونًا تحصيل أو دفع الفائدة (الربا) في المعاملات المصرفية، ورغم أن مجلس النواب ألغى تجميد هذا القانون في ديسمبر 2023 ، إلا أن الواقع العملي لا يزال يخلو من أي سوق للفائدة، ما يعني غياب أداة سعر الفائدة كليًا، بهذا لا يستطيع المصرف المركزي رفع أو خفض سعر الفائدة للتأثير على كلفة الاقتراض والسيولة كما تفعل معظم البنوك المركزية حول العالم.

كذلك، لا يوجد سوق نشط لأدوات الدين العام في ليبيا؛ فالحكومة لم تصدر سندات محلية تذكر، سواء لأسباب تتعلق بحساسية الفائدة أو لاعتماد الدولة الطويل على إيرادات النفط دون حاجة للاقتراض. غياب سندات وأذونات خزانة يعني انعدام أداة عمليات السوق المفتوحة التقليدية، حيث يشتري ويبيع المصرف المركزي السندات لتنظيم السيولة. أيضًا يُعاني المصرف من ضعف التنسيق مع المالية العامة؛ فعمليًا لم يكن هناك إطار واضح يربط بين سياسة الإنفاق الحكومي والقيود النقدية، على مدى سنوات الصراع، انفقت السلطات (في الشرق والغرب) دون ضبط، ووضعت المركزي أمام الأمر الواقع لتمويل العجز أو تغطيته من الاحتياطيات . هذا التضارب أضعف فعالية أي تحرك نقدي.

وزاد الأمر تعقيدًا تعدّد المؤسسات النقدية – إذ كما أشرنا كان هناك مصرفان مركزيان بحكم الأمر الواقع خلال الانقسام السياسي، لكل منهما سياساته بل وحتى عملاته المطبوعة الخاصة. هذا الواقع جعل إدارة المعروض النقدي وضبط البنوك التجارية أكثر صعوبة، حيث فقدت السياسة النقدية وحدتها وأدواتها التنفيذية.

رغم ذلك يمتلك مصرف ليبيا المركزي بعض الأدوات المتاحة التي يمكنه استخدامها فعليًا:

• إدارة احتياطيات النقد الأجنبي: يظل سعر الصرف في ليبيا المرساة الأساسية للسياسة النقدية، بغياب أدوات أخرى. يمكن للمصرف التأثير على السيولة المحلية عبر التحكم بمبيعات وشراء العملة الصعبة، فمثلاً، زيادة معروض الدولار عبر المزادات أو الاعتمادات المستندية تمتص الدينار من السوق (تمثل انكماشًا نقديًا)، في حين تقليل بيع الدولار أو فرض قيود عليه يعني احتباس مزيد من الدينارات محليًا (توسعًا نقديًا). لقد استُخدمت هذه الأداة مرارًا – وإن بشكل غير منتظم – لضبط سعر الدينار؛ مثال ذلك فرض رسوم باهظة على شراء الدولار (183% في 2018) ، والذي كان بمثابة تعويم جزئي تحت السيطرة لكبح الطلب على الدولار.

• التحكم في السيولة المحلية: عبر إجراءات إدارية مثل تغيير نسبة الاحتياطي الإلزامي على الودائع لدى البنوك، أو وضع سقوف على سقف الائتمان الممنوح من البنوك، أو حتى التحكم في حجم العملة المصدرة. خلال أزمة السيولة، قام المركزي فعليًا بتقنين شحنات النقود إلى المصارف للسيطرة على السحب النقدي. هذه وسائل غير مثالية لكنها إحدى أدواته القليلة للتأثير على حجم النقد المتداول.

• نظام سعر الصرف: يملك المصرف خيار تعديل سعر الصرف الرسمي نفسه عند الضرورة، وقد قام بالفعل في مطلع 2021 بتخفيض القيمة الرسمية للدينار بشكل كبير (من ~1.4 دينار للدولار إلى ~4.48 للدولار) لتوحيد أسعار الصرف وتحجيم السوق الموازي. كذلك فرض ضريبة/رسم على معاملات الصرف كما حصل مجددًا في 2024 (ضريبة 27%) هو أداة غير تقليدية ضمن سلطته، هذه الإجراءات في جوهرها أدوات نقدية لأن أثرها يماثل تغيير سعر الصرف في امتصاص السيولة أو إطلاقها.

• إدارة الائتمان والقطاع المصرفي: يستطيع المصرف المركزي كذلك استخدام صلاحياته التنظيمية للتأثير نقديًا، كأن يشدد معايير الإقراض لتقييد خلق النقود الائتمانية، أو يتساهل فيها لتحفيز الائتمان، كما أن بعض الإجراءات الاحترازية (مثلاً فرض قيود على فتح الاعتمادات أو التحويلات الخارجية) استخدمت كأدوات نقدية بديلة عندما ارتفع الضغط على الاحتياطيات ، لكن هذه الأدوات لها كلفة على الاقتصاد وقد تؤدي لتشوهات وسوء تخصيص.

باختصار، المصرف المركزي الليبي يعمل اليوم بصندوق أدوات محدود: فلا فائدة لتحريكها، ولا سندات لبيعها أو شرائها، ويعتمد بالأساس على إدارة سعر الصرف والسيولة نقدًا. هذا الوضع غير معتاد مقارنة بالبنوك المركزية الأخرى، ويجعل الحفاظ على الاستقرار النقدي مهمة شاقة.

أهمية أدوات السياسة النقدية والاستقرار النقدي

تشكل أدوات السياسة النقدية التقليدية (كسعر الفائدة وعمليات السوق المفتوحة) حجر الزاوية في قدرة أي مصرف مركزي على تحقيق الاستقرار السعري والحفاظ على ثقة الجمهور. فعندما تتوفر هذه الأدوات ويُحسن استخدامها، يستطيع المصرف المركزي التحكم في التضخم من خلال رفع تكلفة الاقتراض أو خفضها، وضبط نمو المعروض النقدي بحيث يتناسب مع النمو الاقتصادي الحقيقي. كما تُمكّنه من إدارة توقعات المتعاملين؛ إذ ترسل إشارات واضحة للأسواق عن توجه السياسة النقدية، مما يرسخ الثقة بأن السلطة النقدية يقظة ولن تدع العملة تفقد قيمتها دون رد فعل.

في المقابل، غياب هذه الأدوات أو تقييدها يترك العملة بلا دفاعات كافية، التجارب التي استعرضناها تؤكد ذلك بجلاء: في فنزويلا، أدى تفريغ المصرف المركزي من استقلاليته وأدواته إلى انفلات كامل للمعروض النقدي وتهاوي الثقة في البوليفار. وفي ليبيا، أدّى حظر الفائدة وتعطل أدوات امتصاص السيولة إلى تضخم الكتلة النقدية في بعض الفترات دون ضابط، فلم يكن أمام المصرف سوى إجراءات إدارية قسرية كالحد من السحب النقدي أو فرض قيود مشددة على الحوالات – وهذه علاجات طارئة تعكس غياب الأدوات الفعالة، وتؤثر سلبًا على نشاط الاقتصاد والثقة في النظام المصرفي. عندما لا يشعر المواطن أن لدى المصرف المركزي أدوات قوية لضبط التضخم أو سعر الصرف، فإنه يبدأ بالبحث عن ملاذات لحفظ قيم أمواله: البعض يكدّس الدولار أو الذهب، البعض الآخر يستثمر في أصول حقيقية أو عقارات بدلًا من الادخار بالعملة المحلية. هذا السلوك مفهوم لكنه يزيد من تدهور الثقة بالعملة الوطنية، ويدخل الاقتصاد في حلقة مفرغة من الدولرة الجزئية وفقدان السيطرة.

من جهة أخرى، وجود أدوات نقدية فعالة يعزّز ثقة المواطنين حتى قبل استخدامها، فمثلاً، مجرّد معرفة الأسواق أن المصرف المركزي قادر على رفع الفائدة لكبح التضخم قد تثني المضاربين عن الرهان ضد العملة المحلية، وفي حالة ليبيا، لو توفرت أدوات إسلامية معادلة لسعر الفائدة أو لسندات الدين، لكان بوسع المركزي إرسال إشارات طمأنة بأنه سيضبط السيولة عند الحاجة ولن يدع التضخم أو سعر الصرف ينفلتان. إن الثقة في العملة هي إلى حد كبير انعكاس للثقة في المؤسسة التي تصدرها، وكلما كانت تلك المؤسسة (المصرف المركزي) مجهزة بالأدوات والصلاحيات ومستقلة في اتخاذ القرارات، ازدادت قدرتها على نيل ثقة الناس، أما إذا كانت مكبّلة أو واقعة تحت رحمة السياسات المالية العشوائية، فإن العملة تصبح ضحية سهلة ويضعف استقرار الاقتصاد ككل.

عواقب تمويل العجز عبر طباعة النقود: ما تخبرنا به التجارب

إن تمويل عجز الموازنة عن طريق المصرف المركزي – أي طباعة النقود لتمويل الإنفاق الحكومي – هو من أخطر الانحرافات في السياسة النقدية، وقد أثبتت التجارب في ليبيا وخارجها مخاطره الجسيمة، في حالة ليبيا، كما رأينا، أدى تمويل الفرع الشرقي للمصرف المركزي لعجز الحكومة الموازية بضخ الدينار (المطبوع في روسيا آنذاك) إلى زيادة حادة في المعروض النقدي خلال سنوات قليلة، النتيجة كانت ضغطًا متواصلًا على سعر صرف الدينار وتصاعد الفجوة بين السعر الرسمي والموازي ، ما اضطر المصرف المركزي في طرابلس إلى تخفيض قيمة العملة لاحقًا لتفادي الأسوأ، ورغم أن ليبيا لم تصل إلى تضخم مفرط كالذي شهدته فنزويلا، إلا أنها ذاقت تضخمًا قويًا (بلغ قرابة 25% سنة 2017) وتآكلت دخول المواطنين بفعل ارتفاع الأسعار، وكل ذلك في اقتصاد يعتمد أساسًا على الاستيراد مما ضاعف وطأة انخفاض قيمة الدينار على معيشة الناس.

في فنزويلا، كان السيناريو أشد قتامة. إذ أدى الاعتماد المزمن على التمويل النقدي للعجز منذ عهد شافيز وتصاعدًا في عهد مادورو، إلى تدمير العملة الفنزويلية تمامًا، فقدت العملة 99% من قيمتها على مدار عقد ، وتجاوز التضخم الحدود الخيالية ليسجل أرقامًا بملايين في المئة سنويًا بنهاية 2018، أصبح مرتب المواطن لا يكفي لشراء أبسط الضروريات، وارتفعت معدلات الفقر المدقع رغم كون فنزويلا بلدًا غنيًا بالموارد، إنه الثمن الفادح لفقدان الانضباط المالي والنقدي.

في نيجيريا أيضًا، ورغم أن مستويات التضخم هناك لم تصل لانفلات مفرط، إلا أن طبع النقود لسد العجز ساهم في وصول التضخم لأعلى مستوياته منذ عقود (حاليًا أكثر من 25%). تؤكد تقارير مستقلة أن تمويل العجز عبر المركزي كان سببًا رئيسيًا فيما تعانيه نيجيريا من ارتفاع الأسعار وزيادة تكلفة المعيشة ، كما أنه فاقم الاختلالات الأخرى كضعف الاستثمار المحلي وهروب رؤوس الأموال، نظرًا لتآكل الثقة بالاستقرار الاقتصادي، ومع أن الحكومة النيجيرية حاولت تغطية هذا بالتشبث بسعر صرف ثابت، إلا أن ذلك لم يكن مستدامًا وانتهى الأمر إلى تخفيض حاد لقيمة النيرا، مما حمّل المواطنين فجأة عبئًا تضخميًا إضافيًا.

في أنغولا، كان تمويل العجز عبر أدوات نقدية أقل وضوحًا، حيث اعتمدت الحكومة هناك أيضًا على الاقتراض الخارجي. لكن مع شُح المصادر اضطرت للاستعانة بالمصرف المركزي الذي موّل بعض الإنفاق بطباعة العملة المحلية، برزت النتائج سريعًا في ارتفاع قياسي للتضخم إلى 41% عام 2016 وانخفاض قيمة الكوانزا بأكثر من 60% خلال 2014-2017 . أي أن نصف ثروة المواطنين بالعملة المحلية تآكلت خلال بضع سنوات، وكالعادة، كان الفقراء الأقل قدرة على حماية أنفسهم من هذا التآكل عبر الدولرة أو الأصول الصلبة، فدفعوا الثمن الأكبر.

أما العراق، فإن تجربة التسعينات المذكورة تبرز بأوضح صورة هذه المخاطر، الحكومة التي اعتاشت على طباعة العملة شهدت تضخمًا سنويًا بثلاثة وأربعة أرقام، وانهارت القوة الشرائية للدينار بشكل شبه كامل ، احتاج العراقيون لملء أكياس من الأوراق النقدية لشراء حاجيات يومية بسيطة، وهي صورة تكررت في فنزويلا مؤخرًا أيضًا، لقد تسبب ذلك في زعزعة العقد الاجتماعي نفسه؛ فالموظفون الذين يتقاضون رواتبهم بالعملة الوطنية فقدوا الثقة بدولتهم، وانتشرت السوق السوداء والبدائل غير الرسمية.

خلاصة هذه التجارب أن طباعة النقود ليست حلًا سهلًا للعجز المالي بل وصفة لكارثة اقتصادية، قد تمنح الحكومة متنفسًا قصير الأجل لسد احتياجاتها، لكنها تسرق من جيوب المواطنين بشكل غير مرئي عبر التضخم وفقدان قيمة العملة. وفي غياب إصلاحات تعالج جذور العجز، فإن التمويل النقدي يتحول سريعًا إلى دوامة تضخم وارتفاع أسعار يصعب الخروج منها، من هنا تأتي أهمية ما سنعرضه تاليًا من إجراءات احترازية يمكن لمصرف ليبيا المركزي اتباعها للتخفيف من هذه المخاطر حتى بغياب سياسة مالية رشيدة.

خطة عمل مقترحة لمصرف ليبيا المركزي في ظل الواقع القائم

فيما يلي إطار لخطة عمل يمكن لمصرف ليبيا المركزي تطبيقها قدر الإمكان ضمن صلاحياته المحدودة، بهدف تخفيف حدة التدهور وخلق استقرار نسبي يمهّد الطريق لإصلاحات أشمل في المستقبل:

- ضبط المعروض النقدي والتحكم بالسيولة: ينبغي للمصرف المركزي اعتماد سياسة متحفظة جدًا حيال نمو الكتلة النقدية، عمليًا، يعني هذا الامتناع الصارم عن أي تمويل مباشر لعجز الموازنة ورفض أي ضغوط لصرف أموال بدون مقابل حقيقي. على المصرف الإعلان بوضوح أن أي إنفاق حكومي يجب أن يُموَّل من إيرادات حقيقية (نفطية أو ضرائب) أو اقتراض تجاري، وليس عبر التوسع النقدي، كذلك يمكن تبنّي هدف كمي للمعروض النقدي أو الأساس النقدي (Base Money) يتلاءم مع مستوى التضخم المستهدف، على سبيل المثال، يضع المصرف سقفًا لنمو النقد الكلي بنسبة معينة سنويًا (5% مثلًا) ويلتزم باستخدام أدواته المتاحة لتحقيق ذلك، كتعديل الاحتياطي الإلزامي أو إدارة وتيرة بيع العملات الأجنبية، مثل هذا النهج أشبه بـسياسة استهداف الكتلة النقدية، وقد أوصى صندوق النقد دولًا في وضع ليبيا باعتمادها ، ورغم أن ليبيا لا تملك سوق سندات، يمكن للمصرف التعاون مع وزارة المالية لإصدار أذونات خزينة قصيرة الأجل بدون فائدة (أو بصيغة إسلامية) تكتتبها البنوك بهدف سحب السيولة الزائدة عند الضرورة، هذه الأدوات البديلة، حتى لو بعائد صفري، تساعد في تجميد جزء من المعروض النقدي لفترات محدودة بدلًا من بقائه حرًا يضغط على الأسعار.

- إدارة مرنة وحذرة لسعر الصرف: الحفاظ على استقرار الدينار الليبي مهم لمنع انفلات التضخم في اقتصاد يعتمد على الاستيراد لمعظم احتياجاته. لكن الاستقرار لا يعني الجمود المطلق؛ فالتجارب تعلمنا أن الإصرار على سعر صرف غير واقعي يؤدي لانفجار لاحق. لذا من الأفضل انتهاج مرونة محسوبة في سعر الصرف: يسمح المصرف المركزي بتعديل تدريجي لسعر الصرف الرسمي عند الضرورة (صعودًا أو هبوطًا) وفق معطيات العرض والطلب، بدلًا من استنزاف الاحتياطيات لمحاولة تثبيت سعر مصطنع، يمكن اعتماد نظام سعر صرف المدار Crawling Peg يُعدل فيه السعر الرسمي على نحو طفيف دوريًا لمواكبة فارق التضخم بين ليبيا وشركائها التجاريين. كذلك ينبغي تقليص الفجوة بين السعرين الرسمي والموازي بشتى الطرق – عبر زيادة المعروض الرسمي من النقد الأجنبي قدر الإمكان وإزالة القيود البيروقراطية غير الضرورية على الاستيراد. لقد كان قرار توحيد سعر الصرف عام 2021 خطوة إيجابية في هذا الاتجاه، ويجب عدم التردد في اتخاذ خطوات تصحيحية إضافية إذا اتسعت الفجوة مجددًا، المرونة أيضًا تعني الاستعداد للتدخل عند حدوث مضاربات حادة ضد الدينار، عبر ضخ كميات إضافية من الدولار لكبح الانخفاض السريع (كما فعلت بعض البنوك المركزية في دول ناشئة للدفاع عن عملاتها مؤقتًا). الهدف هو إيجاد توازن: فلا تثبيت جامد يكلف الاحتياطي فوق طاقته، ولا ترك الدينار للانهيار الحر. هذه الإدارة المتوازنة ستحدّ من توقعات انخفاض حاد للعملة وتمنح السوق إشارات بأن المصرف المركزي لن يتساهل مع التقلبات الكبيرة وفي الوقت نفسه لن يدعم سعرًا خياليًا.

- تعزيز الشفافية وبناء الثقة: الثقة هي العملة الأهم التي يتوجب على المصرف المركزي تنميتها، يمكن اتخاذ عدة مبادرات لبناء المصداقية والشفافية: أولها نشر بيانات تفصيلية دورية عن العرض النقدي، والاحتياطيات، والتضخم، وغيرها من المؤشرات الأساسية لإبقاء الجمهور والمختصين على اطلاع. كما يُستحسن الإفصاح المنتظم عن السياسات والإجراءات المقبلة كلما أمكن، مثلاً أن يعلن المصرف خططه حيال سعر الصرف أو السيولة مسبقًا قدر الإمكان. خطوة مهمة أيضًا هي إجراء ومشاركة المراجعة والتدقيق الدولي لحسابات المصرف المركزي واحتياطياته – خاصة بعد سنوات الانقسام التي شابها الكثير من الشكوك، بالفعل طالبت أطراف محلية ودولية بإخضاع المركزي للمراجعة لضمان الشفافية، وقد بدأ ذلك مؤخرًا بجهود لتوحيد دفاتر المصرف بين الشرق والغرب. المضي قدمًا في هذا وتعزيز نزاهة الحوكمة الداخلية سيبدد الإشاعات ويظهر للمواطنين أن المصرف حارس أمين للأموال العامة، كذلك ينبغي للمصرف التواصل بفاعلية مع الجمهور لشرح مبررات سياساته بلغة بسيطة، مثلاً توضيح لماذا رُفع رسم النقد الأجنبي أو لماذا تم تغيير سعر الصرف، عندما يفهم الناس الأسباب وينعدم الغموض، يكونون أكثر استعدادًا لتقبل إجراءات صعبة وثقتهم في المؤسسة تزداد. إن الوضوح والشفافية يقللان من مساحة انتشار الشائعات التي قد تهز السوق، وفي ظل وضع سياسي منقسم، قد يكون المركزي أحد المؤسسات القليلة القادرة على الحفاظ على قدر من الحياد والمهنية، ما يجعله مؤهلاً لقيادة دفة الاستقرار الاقتصادي متى ما وثق الناس بنزاهته.

- إنشاء أدوات نقدية بديلة لامتصاص السيولة: نظرًا لعدم توفر أدوات السوق المفتوحة الكلاسيكية، يمكن للمصرف المركزي ابتكار أو تفعيل أدوات أخرى لإدارة السيولة الفائضة في الاقتصاد، أحد الخيارات إنشاء شهادات إيداع يصدرها المصرف للبنوك التجارية، تمكنه من امتصاص فوائض السيولة لدى تلك البنوك لفترات محددة، هذه الشهادات يمكن أن تكون بلا فوائد أو بعوائد تعتمد على صيغة إسلامية (مثلاً عائد مبني على أرباح استثمار أموال الشهادة في أوجه شرعية)، الغرض أن تصبح بديلًا عن عمليات السوق المفتوحة: فعوضًا عن بيع وشراء سندات حكومية، يقوم المركزي ببيع هذه الشهادات للبنوك عند رغبته في امتصاص سيولة، ويشتريها منهم (أو يخفض إصدارها) عندما يريد ضخ سيولة، بعض الدول الإسلامية طوّرت مثل هذه الأدوات، كالسودان الذي استخدم شهادات المشاركة الحكومية وصكوكًا قصيرة الأجل لإدارة السيولة في ظل حظر الفائدة. ويمكن لليبيا الاستفادة من تلك التجارب، أداة أخرى ممكنة هي اتفاقيات إعادة الشراء (الريبو) المتوافقة مع الشريعة، حيث يبيع المركزي أصلًا (كذهب أو عملات أجنبية مثلًا) للبنوك ويتعهد بإعادة شرائه بسعر أعلى بعد مدة – فتكون الزيادة هي العائد الضمني للبنوك، هذه الطرق تتيح ضبط السيولة مؤقتًا دون مخالفة القوانين المحلية. كما يمكن بالتعاون مع وزارة المالية إصدار صكوك إسلامية حكومية يستثمر فيها الأفراد والبنوك، مما يحوّل جزءًا من السيولة إلى تمويل طويل الأجل لمشاريع الدولة بدلًا من بقائها تلهث وراء الدولار في السوق.

- تفعيل أدوات إسلامية للسيطرة على النقد: يرتبط بما سبق ضرورة الاستثمار في بناء منظومة أدوات مالية إسلامية حديثة ضمن السوق الليبي، فبعد سنوات من حظر الفائدة، لم ينجح المصرف المركزي بعد في إيجاد بدائل ناجعة، وهذا خلل ينبغي معالجته. من الأدوات الممكن تطويرها: صكوك المركزي (Sharia-compliant Central Bank Sukuk) وهي أوراق يصدرها المصرف المركزي بآجال قصيرة لاستخدامها في عمليات السياسة النقدية، يمكن أن تستند هذه الصكوك على مفهوم المرابحة أو الإجارة أو المضاربة، بحيث تمثل شراء المصرف لأصول أو سلع ثم بيعها الآجل للبنوك، أو مساهمة المصرف والبنوك في وعاء استثماري مشترك قصير الأجل، المهم أن تحقق الغاية المنشودة: سحب أو ضخ السيولة والتحكم في معدل نموها. أيضًا تسهيلات الودائع والإقراض للبنوك يمكن تصميهما بشكل إسلامي؛ مثلاً بدلًا من فرض فائدة على إقراض المصرف المركزي للبنوك، يمكن استخدام رسم إداري ثابت أو اقتطاع نسبة من أرباح التمويل لدى البنك المقترض كعائد للمصرف المركزي، هذه تفاصيل فنية، لكن جوهر الرسالة: لا بد من سد الفجوة الحالية في أدوات السياسة النقدية بأدوات مبتكرة توافق الشريعة. صندوق النقد الدولي نفسه شدّد على هذا الجانب في نصحه لليبيا، حيث أشار إلى أهمية تطوير أدوات إسلامية لإدارة السيولة التي أعاق غيابها وحظر الفائدة قدرة المصرف على التحكم النقدي . إن البدء فورًا بورش عمل فنية بمساعدة خبراء محليين ودوليين لتصميم هذه الأدوات سيمنح ليبيا في المستقبل القريب مجموعة أوسع من الخيارات للتعامل مع التقلبات الاقتصادية.

- تقوية استقلالية المصرف المركزي: بالرغم من أن غياب الانضباط المالي يضع المصرف المركزي تحت ضغط مستمر “لطباعة الحلول”، يجب عليه بذل أقصى الجهد للمحافظة على حياده واستقلال قراره قدر الإمكان. هذا يعني عمليًا الالتزام الصارم بقواعد مهنية وعدم الرضوخ للضغوط السياسية قصيرة النظر، يمكن لمجلس إدارة المصرف المركزي تبنّي سياسة داخلية تنص على عدم تمويل الحكومة مباشرة إلا في حدود ضيقة جدًا ووفق شروط واضحة (مثلاً قروض قصيرة الأجل تُسدّد خلال العام المالي نفسه)، كما ينبغي السعي نحو تحصين الإطار القانوني لاستقلالية المصرف – قد يكون ذلك صعبًا في ظل الانقسام السياسي، لكن حتى مجرد ترسيخ مبدأ الاستقلالية في الثقافة المؤسساتية للمصرف وموظفيه يصنع فرقًا، تجربة فنزويلا قدمت درسًا بالغ الأهمية: عندما فقد البنك المركزي استقلاله في 2007، انهار الانضباط النقدي تمامًا . وعلى النقيض، حافظت دول أخرى على استقرار نسبي رغم الصعوبات لأنها وفرت لمصارفها المركزية حيزًا من الحرية لاتخاذ القرارات الصعبة. يجب أن يدرك الجميع في ليبيا – وخاصة صنّاع القرار – أن المصرف المركزي ليس خزينة مال مفتوحة بل مؤسسة هدفها حماية قيمة العملة والمصلحة العامة على المدى البعيد، تعزيز هذا الفهم سيساعد في تخفيف التوقعات السياسية غير الواقعية من المصرف، ويمكن للمصرف نفسه أن يدعم ذلك عبر الشفافية كما ذكرنا، والتواصل المباشر مع البرلمان والرأي العام لشرح حدوده وما يمكن أن يفعله وما لا يمكن. كذلك فإن بناء قدرات فنية مستقلة داخل المصرف (كتحسين قسم الأبحاث والتحليل الاقتصادي) سيعزز من استقلال قراره المبني على أدلة علمية لا إملاءات سياسية.

- الإدارة الحذرة لاحتياطيات النقد الأجنبي: تمثل الاحتياطيات الأجنبية خط الدفاع الأخير عن الاستقرار النقدي، ولذلك ينبغي إدارتها بعناية فائقة. على المصرف المركزي وضع استراتيجية واضحة لاستخدام الاحتياطيات: مثلًا يحدد مستوى حرج لا يجوز النزول دونه (لتأمين الواردات لعدة أشهر)، ويوازن بين دعم العملة وبين الحفاظ على الاحتياطي، من الحكمة أيضًا تنويع الاحتياطيات واستثمار جزء منها في أصول منخفضة المخاطر وسائلة، لتحقيق عائد معقول يخفف عبء الحفاظ عليها، في السنوات الماضية، كانت ليبيا محظوظة نسبيًا بوجود احتياطيات كبيرة (مع تعافي إنتاج النفط)، مما أعطى الدينار دعمًا قويًا. لكن هذا لا ينبغي أن يؤدي إلى التراخي أو الإفراط في التفاؤل؛ فقد تتبدل الظروف سريعًا سواء بانخفاض أسعار النفط عالميًا أو أي صدمة أخرى، لذا فاتباع قاعدة إنفاق صارمة: تحويل الفوائض فقط من الاحتياطي إلى الميزانية العامة في حدود معينة سنويًا، وكبح تهريب العملة الصعبة، وغير ذلك من إجراءات، سيضمن بقاء الاحتياطي شبكة أمان وليست موردًا يستنزف بلا حساب. إن الحفاظ على ثلاثة أو أربعة أعوام من تغطية الواردات يعتبر مستوى مريحًا ، وليبيا حاليًا حول هذا المستوى. المطلوب عدم التفريط به، وضمن الإدارة الحذرة أيضًا، لو حصل تقارب سياسي مستقبلاً، يمكن التفكير في صندوق سيادي يستثمر جزءًا من الاحتياطيات والفوائض لتعظيم العائد وتوفير إيراد مستدام للموازنة بدل اللجوء للمصرف المركزي.

هذه الخطوات مجتمعة قد لا تحقق معجزة اقتصادية فورية – فالمصرف المركزي يعمل في بيئة مليئة بالعقبات – لكنها ستخفف من حدة التدهور قدر الإمكان، الأهم أنها ترسل رسالة ثقة للأسواق والجمهور بأن السلطة النقدية في البلاد تقودها الحكمة والحذر، وليست منساقة وراء الأهواء الشعبوية أو الضغوط الآنية. بهذا يمكن خلق بيئة أكثر استقرارًا نسبيًا تشجع على النشاط الاقتصادي بدلًا من الفوضى.

ضرورة الإصلاح المالي الشامل إلى جانب التحرك النقدي

في النهاية، يجب التأكيد أن أدوات السياسة النقدية وحدها لن تكون كافية لإنقاذ الاقتصاد إن لم تترافق مع إصلاحات مالية واقتصادية جذرية، فالمصرف المركزي يستطيع عبر ما ذكرناه أن يشتري بعض الوقت ويخفف الأخطاء، لكنه لا يستطيع معالجة أصل المشكلة بمفرده، لا بد أن يأتي الوقت الذي تتبنى فيه ليبيا سياسة مالية رشيدة: ضبط للإنفاق، محاربة للهدر والفساد، تنويع لمصادر الدخل بعيدًا عن النفط، وتطوير للقطاع الخاص، عندها فقط سيمكن للمصرف المركزي العمل بتناغم مع المالية العامة لتحقيق ازدهار واستقرار حقيقيين.

رغم ذلك، للتحرك النقدي المتزن أهميته البالغة. فإذا أحسن مصرف ليبيا المركزي إدارة دفة السياسة النقدية الآن وفق المقترحات المذكورة، فبوسعه منع الأسوأ ووقف التدهور السريع. قد لا يحقق ازدهارًا في ظل غياب الإصلاحات الأخرى، لكنه على الأقل قد يجنب الاقتصاد سيناريوهات كارثية كالتي شهدناها في فنزويلا أو غيرها، هذا الاستقرار النسبي بمثابة أرضية صلبة يمكن البناء عليها عندما ينضج القرار السياسي للإصلاح الشامل، كما أنه يحمي المواطنين الضعفاء من المزيد من التآكل في قدرتهم الشرائية ويصون ما تبقى من ثقتهم في مؤسسات بلدهم.

في غياب السياسة المالية الرشيدة، يقف المصرف المركزي وحيدًا في الخط الأمامي، القرارات التي سيتخذها اليوم قد تكون الفارق بين تعثر يمكن تجاوزه مستقبلاً، وبين انهيار يصعب ترميمه. ومن هنا تبرز أهمية تبني نهج واقعي وحكيم على طريقة مارتن وولف: مواجهة الحقائق القاسية بالتحليل الرصين، وتطبيق حلول عملية مدروسة، والتواصل بشفافية لإشراك المواطنين في فهم التحديات، بهذه العقلية يمكن لمصرف ليبيا المركزي أن يؤدي دوره التاريخي المنتظر – في حدود صلاحياته – إلى أن تتحمل باقي المؤسسات مسؤولياتها في بناء مستقبل اقتصادي أفضل لليبيا.

المصادر: تستند التحليلات والمعلومات الواردة أعلاه إلى تقارير دولية موثوقة، منها صندوق النقد الدولي والبنك الدولي، حول ليبيا وتجارب الدول الأخرى. على سبيل المثال، أشار تقرير للبنك الدولي إلى أن تعدد أسعار الصرف وتمويل العجز نقدًا أسهما في رفع التضخم وتشويه الاقتصاد النيجيري ، وحذّر صندوق النقد من أن حظر الفائدة وانقسام المؤسسة النقدية قيّدا قدرة مصرف ليبيا المركزي على إدارة السيولة ، كما وثّقت تقارير صندوق النقد التضخم الجامح في فنزويلا نتيجة التوسع النقدي لتمويل العجز ، وسجلت ارتفاع التضخم في أنغولا إلى 41% تحت ضغط ضعف العملة والسياسة النقدية الفضفاضة ، هذه الشواهد وغيرها تدعم ما طرحناه من استنتاجات وتوصيات، نسأل الله أن توفق السياسات القادمة في ليبيا إلى تحقيق الاستقرار والازدهار الذي ينشده الجميع.